Mapa nawigacji

Pobierz nasze dobre praktyki- strategii (ubezpieczenia, zdrowie, inwestycje, finanse);

- zrównoważonego rozwoju (sprzedaż, pracownicy, zaangażowanie społeczne, środowisko naturalne i etyka).

BIZNESOWE

W tym rozdziale

GRI

W tym rozdziale

GRI

W tym rozdziale

GRI

W tym rozdziale

GRI

W tym rozdziale

GRI

W tym rozdziale

GRI

W tym rozdziale

Lista GRI

W tym rozdziale

Lista GRI

W tym rozdziale

Lista GRI

W tym rozdziale

Lista GRI

W tym rozdziale

Lista GRI

- O raporcie

- Wyniki

- Komentarz do wyników za 2020 rok

- Główne czynniki mające wpływ na osiągnięty wynik finansowy

- Dochody Grupy PZU

- Odszkodowania i rezerwy techniczno-ubezpieczeniowe Grupy PZU

- Koszty akwizycji i administracyjne Grupy PZU

- Czynniki i zdarzenia nietypowe mające wpływ na wynik

- Struktura aktywów i pasywów Grupy PZU

- Udział segmentów branżowych w tworzeniu skonsolidowanego wyniku

- Wyniki jednostkowe PZU

- Wpływ pandemii COVID-19 na wyniki Grupy PZU

- Strategia biznesowa (2017-2020)

- Strategia CSR (2017-2020)

- Informacje dodatkowe i noty objaśniające

- 1. Wstęp

- 2. Skład Grupy PZU

- 3. Struktura akcjonariatu

- 4. Skład Zarządu, Rady Nadzorczej i Dyrektorzy Grupy

- 5. Podstawowe zasady (polityka) rachunkowości i kluczowe szacunki i osądy

- 5.1 Wpływ pandemii COVID-19 na stosowane szacunki i założenia

- 5.2 Zmiany zasad rachunkowości, szacunków, błędy lat poprzednich

- 5.3 Zmiany w stosowanych MSSF

- 5.4 Objaśnienie różnic pomiędzy sprawozdaniem 2019 i 2020

- 5.5 Zasady konsolidacji

- 5.6 Ujmowanie transakcji i sald wyrażonych w walutach obcych i zastosowane kursy walutowe

- 5.7 Metoda nabycia

- 5.8 Klasyfikacja umów ubezpieczeniowych zgodnie z MSSF 4

- 6. Sprawozdawczość dotycząca segmentów

- 7. Zarządzanie ryzykiem

- 8. Zarządzanie kapitałem własnym

- 9. Wartość godziwa

- 10. Składki ubezpieczeniowe przypisane brutto

- 11. Przychody z tytułu prowizji i opłat

- 12. Przychody odsetkowe wyliczone przy zastosowaniu efektywnej stopy procentowej

- 13. Pozostałe przychody netto z inwestycji

- 14. Wynik z tytułu zaprzestania ujmowania instrumentów finansowych i inwestycji

- 15. Zmiana wartości odpisów na oczekiwane straty kredytowe i odpisów z tytułu utraty wartości instrumentów finansowych

- 16. Zmiana netto wartości godziwej aktywów i zobowiązań wycenianych w wartości godziwej

- 17. Pozostałe przychody operacyjne

- 18. Odszkodowania, świadczenia oraz zmiana stanu rezerw techniczno-ubezpieczeniowych

- 19. Koszty z tytułu prowizji i opłat

- 20. Koszty odsetkowe

- 21. Koszty akwizycji

- 22. Koszty administracyjne

- 23. Koszty pracownicze

- 24. Pozostałe koszty operacyjne

- 25. Podatek dochodowy

- 26. Zysk na jedną akcję

- 27. Wartość firmy

- 28. Wartości niematerialne

- 29. Inne aktywa

- 30. Odroczone koszty akwizycji

- 31. Rzeczowe aktywa trwałe

- 32. Nieruchomości inwestycyjne

- 33. Jednostki wyceniane metodą praw własności

- 34. Należności od klientów z tytułu kredytów

- 35. Pochodne instrumenty finansowe

- 36. Inwestycyjne (lokacyjne) aktywa finansowe

- 37. Należności

- 38. Utrata wartości aktywów finansowych

- 39. Środki pieniężne i ekwiwalenty środków pieniężnych

- 40. Kapitały przypadające właścicielom jednostki dominującej

- 41. Rezerwy techniczno-ubezpieczeniowe

- 42. Zobowiązania podporządkowane

- 43. Zobowiązania z tytułu emisji własnych dłużnych papierów wartościowych

- 44. Zobowiązania wobec banków

- 45. Zobowiązania wobec klientów z tytułu depozytów

- 46. Inne zobowiązania

- 47. Rezerwy

- 48. Odroczony podatek dochodowy

- 49. Aktywa i zobowiązania przeznaczone do sprzedaży

- 50. Leasing

- 51. Aktywa stanowiące zabezpieczenie należności, zobowiązań oraz zobowiązań warunkowych

- 52. Aktywa i zobowiązania warunkowe

- 53. Kompensowanie aktywów i zobowiązań finansowych

- 54. Informacja dodatkowa do skonsolidowanego sprawozdania z przepływów pieniężnych

- 55. Sprawy sporne

- 56. Transakcje z podmiotami powiązanymi

- 57. Zatrudnienie

- 58. Pozostałe informacje

- Podstawowe dane finansowe 2019-2020

- Podstawowe dane finansowe 2016-2020 Focus on: Wyniki - sprawdź najważniejsze dane roku!

- Komentarz do wyników za 2020 rok

- Rynek i działalność

- Otoczenie zewnętrzne

- Podstawowe trendy w polskiej gospodarce

- Otoczenie zewnętrzne w krajach bałtyckich i na Ukrainie

- Sytuacja na rynkach finansowych

- Sektor ubezpieczeniowy w Polsce i krajach bałtyckich na tle Europy

- Sektor bankowy w Polsce na tle Europy

- Regulacje dotyczące rynku ubezpieczeń i rynków finansowych w Polsce

- Model operacyjny

- Struktura Grupy

- Model działania

- Zarządzanie markami

- Ubezpieczenia

- Ubezpieczenia majątkowe (PZU, LINK4 oraz TUW PZUW)

- Ubezpieczenia na życie (PZU Życie)

- Ubezpieczenia (działalność zagraniczna)

- Inwestycje

- Inwestycje (TFI PZU)

- Inwestycje (PTE PZU)

- Zdrowie

- Zdrowie (obszar zdrowie)

- Bankowość i partnerstwa strategiczne

- Bankowość (Bank Pekao, Alior Bank)

- Pozostałe obszary działalności

Focus on: Rynek i działalność - sprawdź najważniejsze dane roku!

- Otoczenie zewnętrzne

- Kapitały (IIRC)

- Strategia i wyzwania 2021+

- Ryzyko i etyka

- Cel zarządzania ryzykiem

- System zarządzania ryzykiem

- Apetyt na ryzyko

- Proces zarządzania ryzykiem

- Profil ryzyka Grupy PZU

- Ryzyka ESG

- Wrażliwość na ryzyko

- Działalność reasekuracyjna

- Zarządzanie kapitałem

- Etyczne podstawy prowadzenia biznesu

- Przeciwdziałanie korupcji i konfliktowi interesów

- System zgłaszania nieprawidłowości

- Bezpieczeństwo transakcji

- Transparentność podatkowa

- Współpraca z dostawcami Focus on: Ryzyko i etyka - sprawdź najważniejsze dane roku!

- Ład korporacyjny

- Stosowanie zasad ładu korporacyjnego

- System kontroli sprawozdań finansowych

- Firma audytorska

- Kapitał zakładowy i akcjonariusze PZU

- Zasady zmiany Statutu Spółki PZU

- Walne Zgromadzenie i prawa akcjonariuszy

- Rada Nadzorcza i Zarząd

- Wynagrodzenia na rzecz osób nadzorujących i zarządzających

- Polityka różnorodności Focus on: Ład korporacyjny - sprawdź najważniejsze dane roku!

- Akcje i obligacje

- Rynek akcji i obligacji

- Notowania akcji PZU

- Sektor bankowy na GPW

- Relacje inwestorskie PZU

- Rekomendacje analityków dla akcji PZU

- Polityka kapitałowa i dywidendowa Grupy PZU

- Finansowanie dłużne PZU, Banku Pekao oraz Alior Bank

- Rating

- Kalenadrium wydarzeń korporacyjnych w 2020 roku Focus on: Akcje i obligacje - sprawdź najważniejsze dane roku!

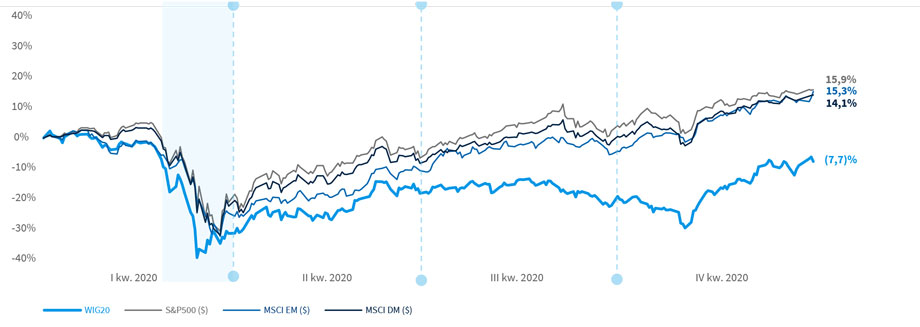

2020 rok był okresem bardzo dużej zmienności, będącej reakcją rynku na pandemię COVID-19. Za jej początki Światowa Organizacja Zdrowia1 (WHO) uznaje pierwsze zdiagnozowane 17 listopada 2019 roku zachorowania, które miały miejsce w mieście Wuhan, w prowincji Hubei w środkowych Chinach. Obawy przed zakłóceniami międzynarodowych łańcuchów dostaw i wywołaną tym globalną recesją znalazły wyraz w restrykcyjnym podejściu globalnych inwestorów do ryzyka. W rezultacie w 2020 roku przez wszystkie głównie rynki akcji przeszła fala wyprzedaży, która zmieniła kierunek dopiero pod koniec roku.

Na początku 2020 roku globalne rynki akcji kontynuowały mocne zwyżki z 2019 roku. Giełdowe indeksy notowały kolejne rekordy, głównie na fali hossy spółek technologicznych. Sytuacji sprzyjała poprawa stosunków handlowych między USA i Chinami. Jednak już na początku marca 2020 roku pandemia mocno zachwiała rynkami finansowymi. 10 marca rozpoczęła się bardzo gwałtowna wyprzedaż na amerykańskich rynkach akcji. Indeksy S&P500, Dow Jones oraz Nasdaq traciły na zamknięciu powyżej 7%. Traciły również niemalże wszystkie główne globalne parkiety. Skumulowane tygodniowe straty w I kwartale 2020 roku sięgały nawet 20-30%.

Indeks WIG20, MSCI EM i DM, S&P500

Źródło: www.infostrefa.com, www.msci.com

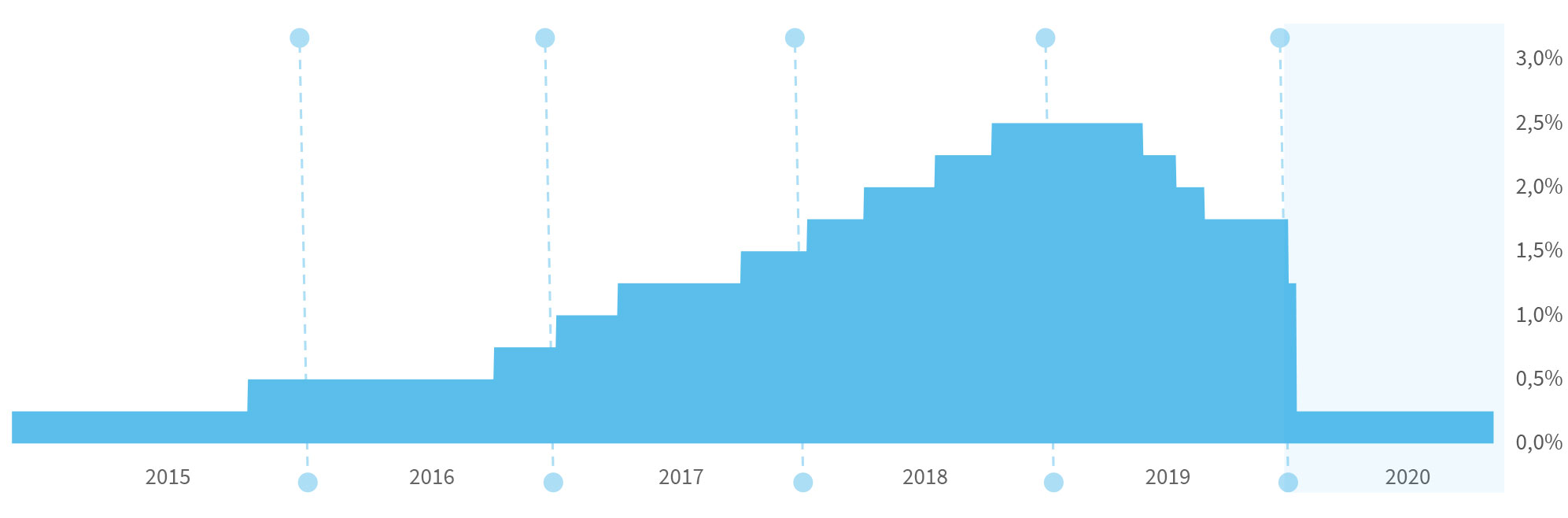

Stopa funduszy federalnych w USA (górny limit)

Źródło: https://fred.stlouisfed.org/

Odreagowanie i mocne korekty wzrostowe nastąpiły już w II kwartale 2020 roku, co było głównie związane z działaniami stymulacyjnymi rządów i banków centralnych. Największy na świecie pakiet stymulacyjny o wartości 2 bilionów dolarów przyjęto w USA (ok. 10% PKB). Wysoka była również wartość programów pomocowych dla poszczególnych państw w Europie. Sięgała od kilkudziesięciu do kilkuset mld euro. Większość działań koncentrowała się na ochronie miejsc pracy, wsparciu mikro-, małych i średnich przedsiębiorstw, a także osób samozatrudnionych.

Drugim kluczowym elementem stymulującym gospodarkę na świecie była dalsza redukcja stóp procentowych. Pierwszym bankiem centralnym, który zdecydował się na taki krok jeszcze w 2019 roku, był bank centralny Chin – kraju, w którym rozpoczęła się epidemia. Niemniej globalni inwestorzy skupiali uwagę na działaniach FED2, który już w I kwartale 2020 roku aż dwukrotnie obniżył stopy procentowe, sprowadzając je niemal do zera.

Działania stymulujące stanowiły istotne wsparcie dla rynków finansowych. Podjęto jednocześnie szereg działań skutkujących zmniejszeniem dynamiki zakażeń, co zbiegło się w czasie z pierwszymi doniesieniami o postępach prac nad szczepionką. W rezultacie już pod koniec I kwartału 2020 roku pozytywny impuls skłonił inwestorów do zajęcia długich pozycji w akcjach. Po gwałtownej wyprzedaży z połowy marca rozpoczęły się wzrosty, które trwały przez kolejne miesiące. W III kwartale 2020 roku indeksy S&P500 i Nasdaq Composite ustanowiły nowe historyczne rekordy notowań.

Na początku IV kwartału 2020 roku doszło do ponownego gwałtownego wzrostu zachorowań na COVID-19, co wywołało nerwowe nastroje związane z widmem kolejnego lockdownu3. Narastały także kontrowersje wokół wyborów prezydenckich w USA, trwające do listopada, a więc zwycięstwa Joe Bidena. Na rynki wróciły wzrosty, dodatkowo podtrzymywane dzięki pojawianiu się informacji o wysokiej skuteczności kilku szczepionek na koronawirusa wywołującego chorobę COVID-19. Indeks MSCI ACWI - All Country World Index4 urósł w 2020 roku o 14,3% r/r, mimo iż skumulowane spadki w I kwartale 2020 roku sięgały nawet 30%.

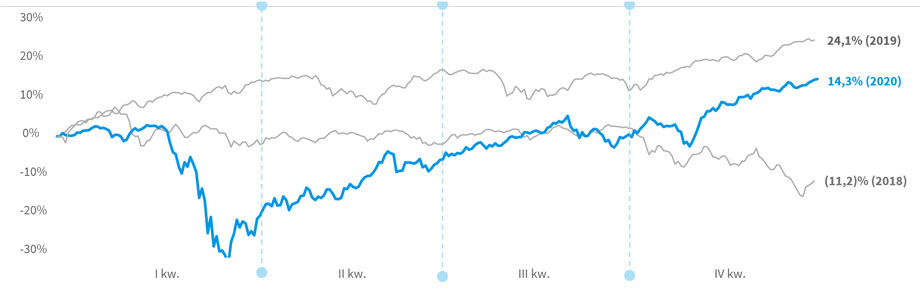

WIG20 na tle MSCI EM

Źródło: www.infostrefa.com, www.msci.com

Sytuacja związana z rozwojem pandemii dotknęła również rynki wschodzące. Analogicznie do zachowania akcji na rynkach globalnych, po mocnych spadkach w I kwartale 2020 roku, rynki wschodzące mocno odbiły, wchodząc na znacznie wyższe poziomy niż te przed falą wyprzedaży. Indeks MSCI EM5 urósł w 2020 roku o 15,8% r/r. Przy tym wzrost od najniższego poziomu z 23 marca 2020 (758 pkt) do notowania z 31 grudnia 2020 roku (1 291 pkt) przekroczył 70%. Te wzrosty nie znalazły odzwierciedlenia w zachowaniu indeksu WIG20, który historycznie wykazywał mocną korelację z indeksem MSCI EM. WIG20 w 2020 roku stracił 7,7% r/r. Według analityków był to rezultat m.in. utrzymującego się ryzyka w sektorach bankowym i paliwowym. Te dwa indeksy sektorowe wygenerowały w 2020 roku ponad 86 mld zł obrotu, tj. ponad 1/3 obrotów dla całego indeksu WIG20. Wpływ na taką dywergencję może mieć także malejący udział Polski w indeksie MSCI EM (na rzecz Chin). Na koniec 2020 roku wyniósł 0,6%, a jeszcze 5 lat temu było to około 1,5%.

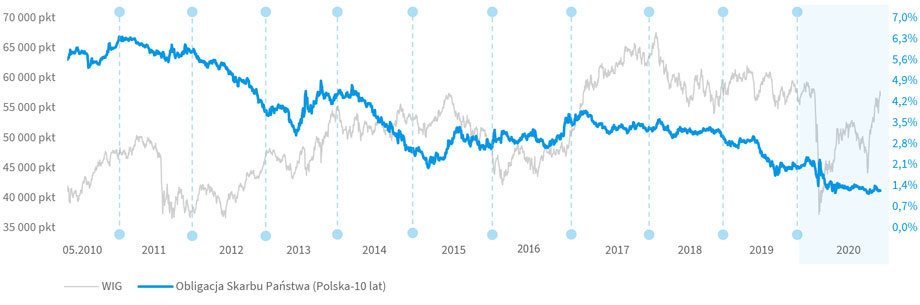

Obligacje Skarbu Państwa (10-letnie)

Źródło: www.infostrefa.com, www.stooq.com

1 https://www.who.int/emergencies/diseases/novel-coronavirus-2019

2 FED – System Rezerwy Federalnej – pełni rolę banku centralnego Stanów Zjednoczonych

3 Ang. zakaz wyjścia – określenie dotyczące obostrzeń wprowadzonych w związku z ogłoszeniem pandemii COVID-19 w 2020 roku. Oznacza zakaz swobodnego przemieszczania się i ograniczenia w opuszczaniu domu, odnosi się również do restrykcji w funkcjonowaniu gospodarki

4 Na koniec grudnia 2020 roku do indeksu były zaliczane akcje z 50 krajów, z których 23 są klasyfikowane jako rynki rozwinięte, a pozostałe 27 – uznawane za rynki wschodzące

5 Indeks rynków wschodzących – tj. rynków w krajach, które cechują się szybkim wzrostem gospodarczym i dużym poziomem inwestycji. Z tego powodu stają się atrakcyjnym miejscem do lokowania kapitału, szczególnie na rynkach papierów wartościowych, z których zazwyczaj można uzyskać wyższe stopy zwrotu niż z giełd krajów wysoko rozwiniętych. Do tej grupy krajów zalicza się Polska, a także m.in. Turcja i kraje BRIC, czyli Brazylia, Rosja, Indie, Chiny

6 BSP Index jest indeksem dochodowym uwzględniającym zmiany kursów obligacji, wartości narosłych odsetek oraz dochody z reinwestycji kuponów odsetkowych. W skład portfela indeksu wchodzą denominowane w złotych obligacje zerokuponowe i obligacje o oprocentowaniu stałym

- O raporcie

- Wyniki

- Rynek i działalność

- Kapitały (IIRC)

- Strategia i wyzwania 2021+

- Ryzyko i etyka

- Ład korporacyjny

- Akcje i obligacje

- Rynek akcji i obligacji

- Notowania akcji PZU

- Sektor bankowy na GPW

- Relacje inwestorskie PZU

- Rekomendacje analityków dla akcji PZU

- Polityka kapitałowa i dywidendowa Grupy PZU

- Finansowanie dłużne PZU, Banku Pekao oraz Alior Bank

- Rating

- Kalenadrium wydarzeń korporacyjnych w 2020 roku Focus on: Akcje i obligacje - sprawdź najważniejsze dane roku!

Zespół Relacji Inwestorskich

e-mail: IR@pzu.pl

Magdalena Komaracka, IR Director, tel. +48 (22) 582 22 93

Piotr Wiśniewski, IR Manager, tel. +48 (22) 582 26 23

Aleksandra Jakima-Moskwa, tel. +48 (22) 582 26 17

Piotr Wąsiewicz, tel. +48 (22) 582 41 95